2023년에는 캐나다 정부에서 살인적으로 높아진 인플레이션으로 고통을 겪고 있는 캐나다 거주자들을 위해 과세 금액 한도 상향, 내지는 TFSA, RRSP 정책에 새로운 한도 조정을 했다는 소식이 있어 다뤄보려고 합니다. 제가 처음 Questrade퀘스트레이드 라는 주식 브로커리지에 TFSA계좌(Tax Free Savings Account)를 열 당시, 아무것도 모르고 어디서 부터 시작해야 할지도 몰라, 이것저것 검색을 하다가 알게 된 유투버인, Canadian guy in a T-shirt, 에이드리언이 있습니다. 관련 자료도 너무 드물 때였고, 죄송하지만 이분 좀 꺼벙하게 생기셔서 뭐 들어나 보자, 하고 듣기 시작했는데 꽤 자세하고 알아듣기 쉽게 설명을 해 주어 많은 도움이 되었던 기억이 납니다. 영상을 자주 올리는 분이 아닌데 이번에 이런 중요한 내용으로 다시 돌아 왔더라구요. 영상 링크는 블로그 하단부에 달아놓겠습니다

TFSA는 매년 일정 금액의 Contritubion Room(입금 한도)이 책정됩니다. 최근 몇년간은 매 해 1월1일이 되면 6,000달러의 새 한도가 생겼는데, 2023년에는 6,500달러로 500달러가 늘어난다고 합니다. 수익에 대한 세금을 전혀 내지 않는 계좌라 한도를 그리 크게 주고 있지는 않지만, 이 정책이 생기기 시작한 1991년 부터 매 해 한도를 꾸준이 불입하여 투자를 이어 오신 캐나다 거주자들이라면 지금쯤 엄청난 복리 혜택을 누리고 계시리라 봅니다. TFSA에 대한 정리는 제가 블로그로 정리 한 내용을 한번 보시기 바랍니다.

2022.09.26 - [경제노예 탈출 시도기/주린이의 주식 시작하기] - 비과세 계좌TFSA(Tax Free Savings Account)

혹시 캐나다에서 나고 자란 분이 아니라 저처럼 이민을 오신 분들을 위해 예를 들어 주셨네요. 본인이 40세가 되어서야 캐나다로 이주해 왔다, 그런데 지금까지 내가 TFSA를 모르고 살다가 2023년이 되어서야 TFSA계좌를 오픈한다, 그러면 TFSA 계좌에 입금 할 수 있는 금액은 CAD 88,000가 아니라 CAD12,500가 되는 것입니다. 왜냐 하면 2022년 이민온 시점에 새로운 컨트리뷰션 룸(입금 한도 금액) CAD6,000가 생겼고, 다음해인 2023년에 추가로 CAD6,500 의 금액이 추가 되기 때문입니다. 만약 내가 2022년 이주 해 오자 마자 TFSA계좌를 열고 6,000달러를 입금해 뒀다면 2023년에는 새로 오른 금액 6,500달러만 넣을 수 있습니다. 이해 되시죠?

다음은 RRSP한도 조정에 관한 내용입니다.

Registered Retirement Savings Plan인 RRSP도 이번에 한도가 상향된다고 합니다. 지금 제 투자는 TFSA에 많이 치중 되어 있기 때문에 RRSP는 다룬 적이 없지만, 시간 되면 이것도 한번 다뤄 보려고 합니다. 암튼, RRSP는 전 년도의 자신의 소득(투자 소득을 제외한 월급, 비지니스 소득, 월세 소득)의 18%가 매년 새로운 Contribution Room으로 주어졌는데, 18%라고 해서 모든 사람의 수익 18%가 해당 되는 것이 아니라 최대 한도가 아래 표와 같이 정해져 있습니다.

예를 들어서 본인의 2022년 수입이 80,000달러 였다, 하면 18%는 14,400달러 이므로, 이 금액 전부를 RRSP에 입금할 수 있습니다. 하지만 본인의 수입이 200,000달러 라고 한다면, 18%는 36,000달러가 됩니다. 세금 혜택을 주는 정부의 선심성 정책이지만 가용할 수 있는 모든 금액을 다 허락하지 않지요. 그래서 이런 경우를 위해 정부에서는 RRSP의 최대 한도 금액을 2021년에는 27,830달러, 2022년에는 29,210달러로 한정지었었는데 내년에는 그 한도가 상향 조정되어 최대 30,780달러를 입금 할수 있게 해 줍니다.(사실 이 한도 대로 돈을 다 넣을 수 있는 분들은 고소득 층이라 저에게는 그림의 떡일 뿐입니다. 그래서 RRSP에는 그렇게 큰 치중을 하고 있지 못한 것입니다.)

예를 들어 2021년까지 본인이 2십만 달러를 벌었다 그래도 RRSP에 입금할 수 있는 금액이 29,210달러였지만, 올해부터는 30,780달러가 되었으니, 그만큼 투자할 금액이 늘어나게 되는 것이고, RRSP에 입금한 금액은 세금 신고시 세제 혜택을 받을 수 있어서 많이 넣으면 넣을수록 돌려받는 금액도 늘어납니다.

하지만 RRSP계좌는 말그대로 은퇴 연금 계좌니 만큼, 출금이나 해지하는 데에도 제약 내지는 규정이 까다로우니 잘 알아보시고, 은퇴 후까지 그냥 묵혀둘 쌈짓돈, 손 안대도 되는 돈을 입금하시는 것이 좋다고 생각합니다. TFSA와는 다르게 중도 인출 하게 되면 여러가지 불이익이 생길수가 있습니다. 그리고 RRSP는 지금 불입하면서 세제 혜택을 받고, 미국의 배당 주를 투자 하면서도 배당금액에 미국의 원천징수세 감액이 되지 않아, 좋은 점도 있지만, 은퇴 후 인출해서 사용시 수입으로 잡히게 되므로, 인출시 내야 하는 세금도 있고, 연말 정산시 신고도 해야 하는 것으로 알고 있습니다. 여러가지로 까다로우니 잘 알아보고 결정하시기 바랍니다. 저도 시간이 되면, 공부를 더 해서 RRSP에 대해서도 한번 다뤄 볼까 합니다

다음은 CPP라고 연방정부의 연금 정책인 Canadian Pension Plan입니다. 이건 캐나다에서 수익을 발생시키고 있는 모든 국민이 내야 하는 거라, 본인의 급여 명세서(Pay stub)를 확인하게 되면 그 금액이 빠져 나간 것을 확인할 수 있습니다. 제 급여 명세서 중 이 항목을 보여드릴께요.

안좋은 소식은 이 금액도 2023년에는 상향 조정 된다는 거에요. 물론 이것이 나중에 제가 은퇴하고 나면 연금으로 돌려받게 될 돈이긴 하지만, 쥐꼬리 월급에 뭐 내야 할게 더 늘어난다는 건 당연히 기분 좋은 일은 아닙니다. 이 CPP는 매 급여 수령시 마다 5.95%가 빠져나갑니다. 언제까지? 연간 CPP불입 금액이 3,754.45달러에 도달할때까지...그말은 일년에 내가 내야 할 CPP금액이 3,754.45달러라는 겁니다. (전 캐나다 와서 일한 년수도 얼마 안될텐데, 이거 내서 65세 후에 과연 얼마를 받을수 있는 걸까요? 한숨만 나옵니다) 이 금액이 연말 이전에 일찍 도달하면 그다음 달 부터 연말까지는 제 급여 수령액이 5.95%만큼 올라가게 됩니다. 더 이상 제 월급에서 CPP가 떼이지 않으니까요. 이 금액을 Max로 연말까지 낼 수 있는 연봉은 66,600달러 입니다. 본인의 연봉이 이것보다 낮으면 연말까지 내셔야 하는 것이고, 이것보다 높으면 중간에 한도에 도달하기 때문에 연금은 더이상 빠져 나가지 않습니다.

한가지 더 참고할 사항은 CPP는 내가 급여를 받는 만큼, 나에게 급여를 주는 회사에서도 3,754달러에 달할때까지 매칭해서 내 줘야 합니다. 그래서 일반 월급 노동자들이 연간 CPP를 3,754달러를 내는 반면 사업자분들은 두배로 7,508을 내야 한다고 합니다. (사업 하시는 분들이야 회계사를 고용해서 세금정산을 하시니 이런 점들은 걱정 안하시리라 봅니다, 내 코가 석자여....)

이번 영상에서 제가 참고하는 마지막 내용은 연말정산 세금 관련입니다.

한국에서 월급받을때는 경리과에서 다 세금신고부터 리턴 받는것 까지 다 챙겨 줬고, 한국 과세 기준이나 용어들이 너무 어렵게만 느껴져서 알려고도 하지 않았었습니다. 하지만 캐나다나 미국에서는 Quickbooks나 Turbo Tax같은 프로그램을 구매해서 본인이 직접하는게 아니면 비싼 돈을 주고 세금 신고 해주는 오피스를 가서 신고해야 합니다. 그러다 보니 사람들이 이런 것들에 다들 빠삭하더라구요.

워낙 세금이 높은 캐나다에서는 한푼이라도 더 떼이는게 정말 억울하지 않을 수 없습니다. 캐나다에서도 사업하는 사람들이야 여러 세제 혜택을 받지만 따박따박 월급받는 직장인들은 유리지갑인거 마찬가지거든요. 거기다 세금이 정말 더럽게 높아요. 하지만 이런 캐나다도 저소득층에게는 최대한 낮은 세금을 부과하기 위해 다음과 같은 Tax Brackets(과세 등급)를 적용합니다.

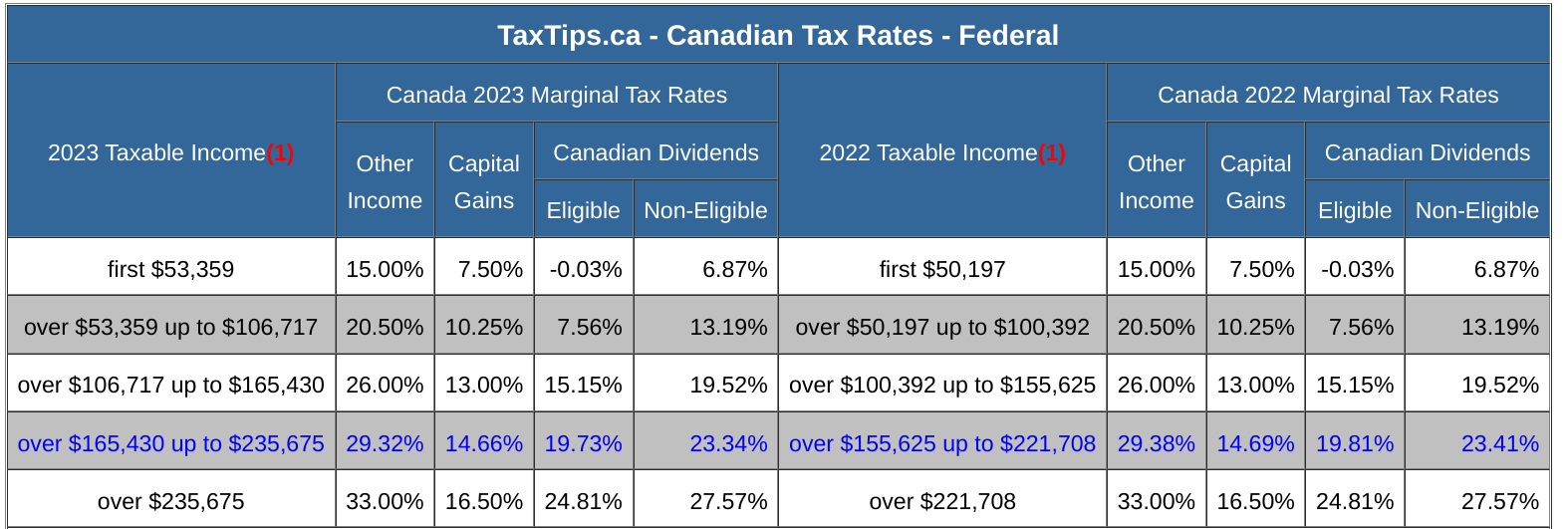

에이드리안 사진에서 보이는 텍스 브라켓은 올해까지의 과세 등급표입니다. 그 한도가 내년, 2023년에 신고할때는 상향 조정된다고 설명합니다. 바로 위 표에서 우리는 2022년과 2023년의 Taxable Income과 Other Income부분만 보겠습니다. 그것이 우리가 받는 급여로 산정되는 과세 등급입니다. (나머지는 주식이나 부동산 투자 등으로 얻어지는 세금에 관한 것이므로 여기서는 다루지 않을것입니다.)

2022년까지는 전년도 수입의 첫 5만달러까지는 15%, 그다음 5만~십만달러까지는 20.5%, 그다음 155,000달러까지는 26% 이런식의 과세였다면, 2023년에는 2022년의 수입 중 첫 53,359달러까지는 15%, 그다음 106,717달러까지는 10.5%, 세번째 등급 165,430달러까지가 26%이렇게 세금이 부과 됩니다. 표에서 보셔서 아시다 시피 한도가 조금 올랐죠? 그래서 작년까지는 5만 달러가 넘는 수입에는 20.5%의 세금이 부과 됐다면, 내년에는 53,359달러까지 15%의 세금만 내면 되는 셈 입니다.

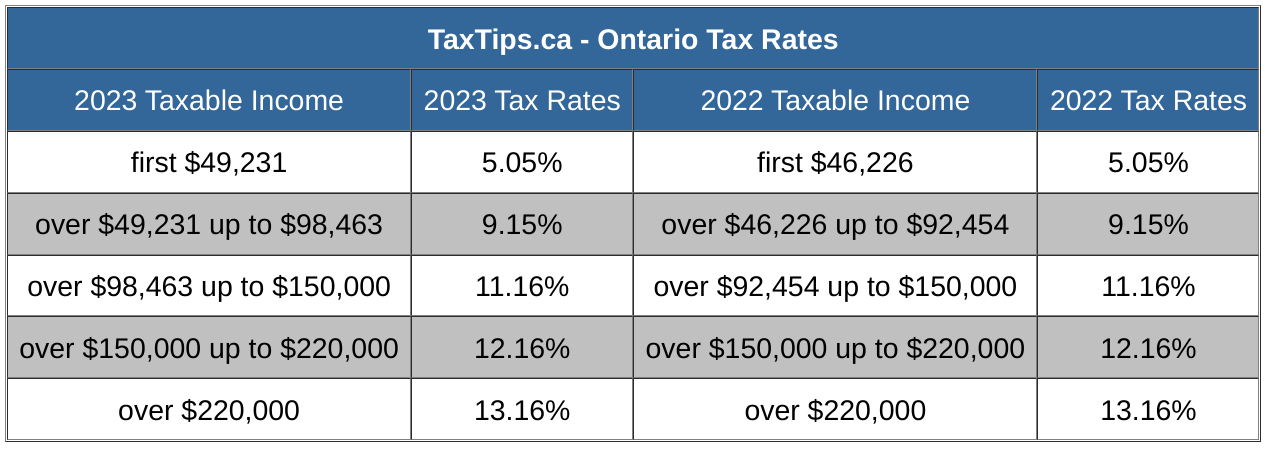

하지만 여기서 끝나면 캐나다가 아닙니다, 각 지방에서 걷어가는 세금도 있습니다. 저는 온타리오에 거주 중이므로 온주 과세 등급표를 가져왔습니다. 위의 과세 등급 설명을 보시고 어떻게 계산되는지 한번 참고 해 보세요.

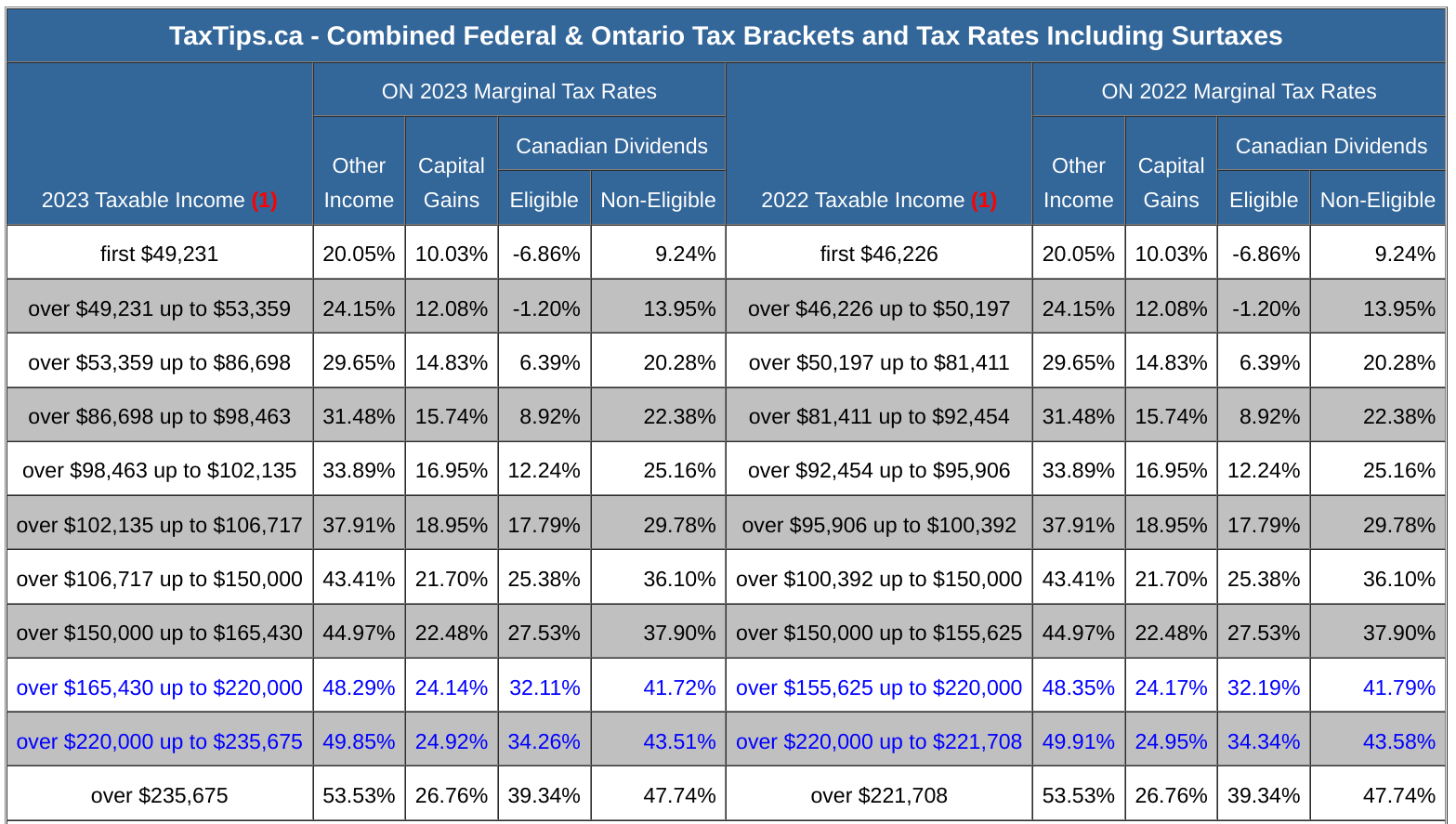

자 그러면 연방 정부 세금 + 지방정부 세금이 합쳐지면 세금이 더 올라가겠죠? 그래서 두개를 합친것도 가져왔습니다.

저처럼 숫자가 두려운 분들은 눈 돌아갈지도 모르니, 아까 처럼 taxable income란과 other income란만 우선 보시구요. 물론 그 외에 Non-Registered에서 발생한 투자 수익이나 다른 수입이 있으신 분들은 그 다음 란도 함께 보셔야 합니다.

오늘은 에이드리안 덕분에 새로 상향 조정된 여러가지 정보들을 다루어 볼수 있었습니다. 이 외에도 연간 수입이 15k 이하로 낮은 학생이나 파트 타임 근로자에 대한 Basic Personal 세제 혜택이나, 첫 집장만 하시는 분들을 위한 FHSA(First Home Savings Account)에 대한 간략한 설명도 나와 있습니다. 아래 링크를 걸어두었으니, 영상 전체를 보시고 싶은 분들은 자세하게 다시한번 설명을 들으시기 바랍니다.

내일이 크리스마스 이브이자, 둘째 녀석 생일이네요. 이때만 되면 괜히 기분도 싱숭생숭하고 마법같은 일이 펼쳐질것 같은 착각 비스무리한것이 듭니다. 마치 다음 해 1월 1일이 돼 버리면 꿈에서 깨어나듯이요 ㅎㅎ

모두모두 해피 크리스마스 되시기 바랍니다~

'경제노예 탈출 시도기 > 주린이의 주식 시작하기' 카테고리의 다른 글

| Wealthsimple웰스심플에 내 은행계좌 연결하기 (88) | 2023.03.15 |

|---|---|

| Questrade 퀘스트레이드에 은행 계좌 연결하기 (69) | 2023.03.14 |

| 나를 수렁에서 건져올린 주식대가들의 명언 (33) | 2022.10.05 |

| Questrade- 배당금 자동 재투자DRIP 신청하기 (18) | 2022.10.02 |

| Questrade 퀘스트레이드 가입하기(캐나다 주식 브로커리지) (1) | 2022.09.30 |

댓글